Блог компании Юнисервис Капитал |Состоялась выплата первого купона по второму выпуску «Дядя Дёнер»

- 10 апреля 2020, 14:12

- |

Инвесторы получают ежемесячный доход по ставке 13,5% годовых, что в денежном выражении составляет 554,8 тысяч рублей, а в пересчете на одну бумагу — 110,96 рубля.

Второй выпуск серии БО-П02 (ISIN код: RU000A101HQ3) объемом 50 млн руб., состоящий из бондов номиналом 10 тысяч рублей, компания планирует погасить через 3 года. Досрочного погашения облигаций условиями выпуска не предусмотрено.

Размещение облигаций прошло 11-12 марта. В марте бумаги участвовали в торгах на Мосбирже в общей сложности 15 дней. За это время был сформирован оборот в размере 11,1 млн рублей. Средневзвешенная цена установлена на уровне 98,56% от номинальной стоимости облигаций.

- комментировать

- Комментарии ( 3 )

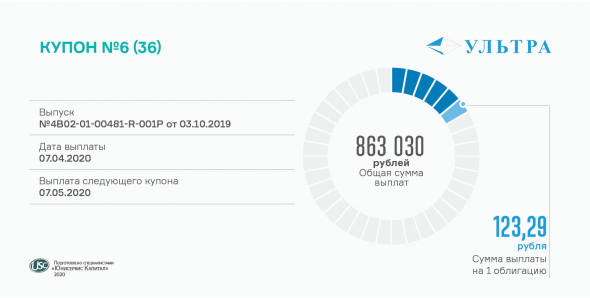

Блог компании Юнисервис Капитал |Купонный доход за 6-й период сегодня выплачивает «Ультра»

- 07 апреля 2020, 14:58

- |

За одну облигацию компания выплатила по 123,29 рубля. Общий доход держателей данного выпуска, начисленный по фиксированной ставке 15% годовых, в апреле составил 863 030 рублей.

Общий объем эмиссии облигаций ООО «Ультра» серии БО-П01 (ISIN код: RU000A100WR2) составляет 70 млн рублей, номинальная стоимость бумаги — 10 тыс. рублей. Выпуск поступил в обращение в октябре 2019 г. С конца этого года начнется частичное погашение займа путем амортизации. Последняя выплата состоится в сентябре 2022 г.

Торговый оборот бондов компании «Ультра» в марте составил 11,79 млн руб., почти в 2 раза превысив февральские объемы. Снижение цены по бумагам зафиксировано на уровне 4,42 п. п., в результате чего облигации торговались по средневзвешенной цене, близкой к номиналу — 99,29%.

В начале года «Ультра» успела поучаствовать в краснодарской строительной выставке, одной из крупнейших на юге России. Это мероприятие позволило компании презентовать строительные системы Streck®, которые вызвали живой интерес у широкого круга потенциальных заказчиков. Заключение первого договора на поставку продукции в крымскую сеть строительных гипермаркетов состоялось прямо на выставке.

Блог им. UsCapital |Итоги рынка ВДО за март: новые размещения состоялись, торги продолжаются

- 07 апреля 2020, 14:15

- |

Вспышка эпидемии не стала веским поводом откладывать жизнь и работу на потом. Полностью разместил свой выпуск на 50 млн рублей «Дядя Дёнер». После успешного погашения первого выпуска «ГрузовичкоФ» приступил в конце месяца к размещению четвертого.

В марте ожидаемо показали падение в цене все выпуски, особенно те, которые изначально торговались существенно выше номинальной стоимости. Так, ощутимо снизились котировки облигаций сети студий маникюра и педикюра KISTOCHKI, сервиса «ТаксовичкоФ» и первого выпуска «Нафтатранс плюс».

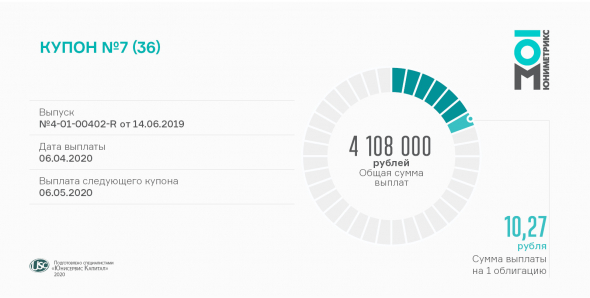

Блог компании Юнисервис Капитал |Состоялась выплата 7-го купона по облигациям ООО «Юниметрикс»

- 06 апреля 2020, 13:21

- |

Компания перечислила в НРД 4,1 млн рублей. Купонный доход выплачивается ежемесячно по ставке 12,5% годовых, зафиксированной на весь период обращения выпуска.

На одну бумагу номиналом одна тысяча рублей начисляется по 10,27 рубля. Всего эмитировано 400 тысяч облигаций на сумму 400 млн рублей. Срок обращения выпуска — 3 года. ISIN код: RU000A100T81.

В результате мартовских торгов на Московской бирже выпуски практически всех эмитентов демонстрировали снижение котировок. Облигации «Юниметрикса» в течение всех 6 месяцев с момента размещения торговались по цене выше номинала, но в марте средневзвешенная цена составила 94,9%. При этом оборот вырос до 18,2 млн рублей.

В начале апреля компания обнародовала результаты работы за 2019 год. Из бухгалтерского отчета следует, что за год «Юниметриксу» удалось нарастить объем выручки более чем в 2,5 раза. Операционная прибыль увеличилась с 23,8 до 76,4 млн рублей, чистая прибыль составила 2,9 млн рублей.

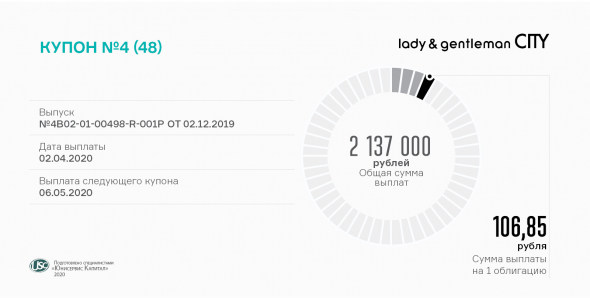

Блог компании Юнисервис Капитал |«Трейд Менеджмент» выплатил 4-й купон

- 02 апреля 2020, 14:22

- |

В счет уплаты дохода инвесторов сеть магазинов брендовой одежды lady & gentleman CITY перечислила в НРД 2,1 млн рублей (по 106,85 на одну облигацию) по ставке 13%.

Напомним параметры выпуска БО-П01 (ISIN код: RU000A1014V7): общий объем — 200 млн рублей, номинал облигации — 10 тыс. рублей; период обращения — 4 года; купон переменный, с ежемесячной выплатой. Условиями выпуска предусмотрена возможность досрочного погашения.

Общая сумма сделок на вторичных торгах в марте превысила 21,5 млн рублей. Бонды торговались по средневзвешенной цене 96,26% от номинала.

Весь текущий год компания планирует активно заниматься модернизацией своих магазинов. Формат корнеров, реализованный на нескольких торговых площадках, показал хорошие результаты.

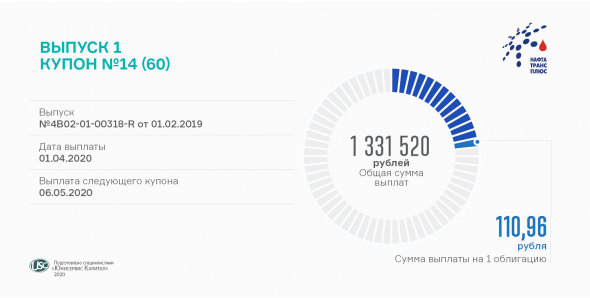

Блог компании Юнисервис Капитал |14-й купон по первому выпуску биржевых облигаций выплатил «Нафтатранс плюс»

- 01 апреля 2020, 14:44

- |

Общая сумма выплат в пользу инвесторов, начисляемая по ставке 13,5% годовых, составляет 1,33 млн рублей. На одну облигацию номиналом 10 тыс. рублей ежемесячно приходится по 110,96 рубля.

Выпуск облигаций серии БО-01 (ISIN код: RU000A100303) поступил в обращение в феврале 2019 года сроком на пять лет. Размер купонного дохода переменный. Текущая ставка будет действовать до ближайшей оферты в январе 2021 г.

В течение марта бонды компании участвовали в биржевых торгах 21 день, общий объем сделок по ним составил почти 16 млн рублей. Средневзвешенная цена снизилась с февральских 103,1% до 96,2% от номинала.

В связи с падением цен на нефть на мировых торговых площадках и выходом России из ОПЕК аналитики предсказывают переориентацию российских производителей на внутренний рынок. Это может привести к снижению оптовых цен на сырье, что положительно повлияет на эффективность отечественных нефтетрейдеров.

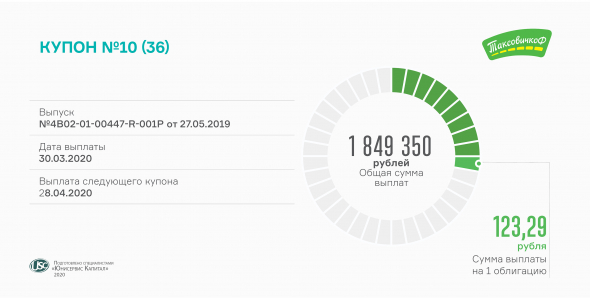

Блог компании Юнисервис Капитал |«ТаксовичкоФ» выплачивает сегодня купонный доход за 10-й период

- 30 марта 2020, 13:56

- |

Дата выплаты пришлась на воскресенье, в связи с чем была перенесена на ближайший рабочий день — понедельник, 30 марта. Эмитентом на счет НРД в пользу инвесторов перечислено свыше 1,8 млн рублей.

В рамках выпуска ООО «Транс-Миссия» разместило на бирже 15 тысяч облигаций номиналом 10 тысяч рублей на общую сумму 150 млн рублей со сроком погашения 3 года. На одну бумагу из расчета постоянной ставки купонного дохода 15% годовых выплачивается 123,29 рубля.

Февральский оборот по облигациям «ТаксовичкоФ» серии БО-П01 (ISIN код: RU000A100E70) составил без малого 21,5 млн рублей. Средневзвешенная цена в феврале достигла значения 105,91%, прибавив к показателю января 0,37 п. п.

Компания имеет свои представительства в 11 российских городах, а также в столице Казахстана Нур-Султане. В ближайших планах начать работу еще в 10 городах РФ.

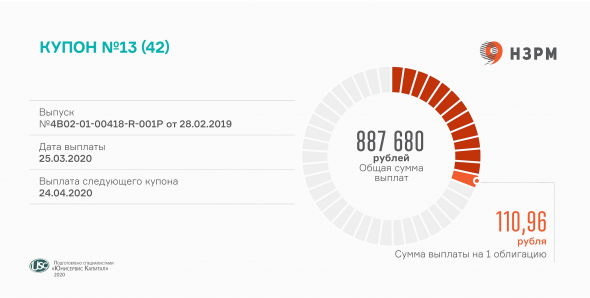

Блог компании Юнисервис Капитал |«НЗРМ» выплачивает 13-й купон

- 25 марта 2020, 13:23

- |

В общей сложности за истекший купонный период компания перечислила в НРД 887 680 рублей по ставке 13,5% годовых. Выплата на одну облигацию составила 110,96 рубля.

Эмиссия биржевых облигаций Новосибирского завода резки металлов серии БО-П01 (ISIN код: RU000A1004Z9) объемом 80 млн рублей состоялась год назад. Номинал бумаг — 10 тысяч рублей, период обращения — 3,5 года.

В феврале облигации «НЗРМ» торговались 19 дней по средневзвешенной ставке 103,2% от номинала, прибавив к январской котировке порядка 1,74 пункта и набрав оборот почти 13,5 млн рублей, что на 5,65 млн больше, чем в предыдущем месяце.

Данный выпуск для компании стал дебютом в качестве эмитента. Генеральный директор завода Дмитрий Ионычев оценил этот опыт как положительный, назвав привлечение частных инвестиций хорошей альтернативой банковскому кредиту.

Компания постоянно инвестирует в оборудование. Основная цель — увеличить производственный потенциал, и, как следствие, конкурентоспособность «НЗРМ», а также наладить выпуск готовой продукции.

Блог компании Юнисервис Капитал |«ГрузовичкоФ-Центр» погасил дебютный выпуск облигаций

- 24 марта 2020, 07:11

- |

Вместе с 24-м купоном компания выплатила вчера инвесторам номинальную стоимость своих облигаций.

Размещение состоялось в апреле 2018 г. ГрузовичкоФ-Центр» ежемесячно выплачивал владельцам бумаг доход по ставке 17% годовых, а спустя 2 года, 23 марта 2020 г., возвратил 50 млн рублей.

Средний объем торгов бондами первой серии составляет 8 млн рублей в месяц. Показатель за 2 года превысил 192 млн рублей. В первый месяц после размещения оборот составил 30,7 млн рублей, что позволило бондам «ГрузовичкоФ» войти в сотню наиболее востребованных частными инвесторами выпусков на Московской бирже. Самые высокие котировки были зафиксированы в мае 2019 г. — 105,56% от номинала. При этом средневзвешенная цена держалась выше 103% почти год подряд, с декабря 2018 г. по октябрь 2019 г.

Инвестиции позволили компании оформить в лизинг, зарегистрировать, застраховать и брендировать 280 автомобилей, оснастить одно из московских АТП ремонтной зоной и провести рекламную кампанию. На лизинговые платежи и обслуживание автопарка эмитент также направил 90 млн рублей второго и третьего выпусков облигаций, которые находятся в обращении до ноября 2020 г. и июня 2022 г. соответственно. Успех инвестиционной кампании демонстрирует сравнительный анализ основных показателей сервиса «ГрузовичкоФ» в Москве и Санкт-Петербурге до выхода на биржу и на текущий момент.

( Читать дальше )

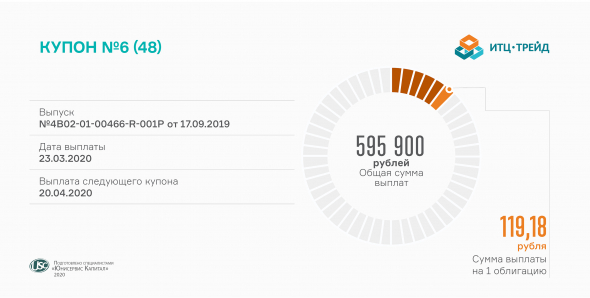

Блог компании Юнисервис Капитал |По облигациям «ИТЦ-Трейд» будет выплачен 6-й купон

- 23 марта 2020, 13:56

- |

В этом месяце дата выплаты была перенесена с субботы на понедельник, 23 марта. Ежемесячные выплаты начисляются по фиксированной ставке в 14,5% годовых.

На одну бумагу приходится 119,18 рубля. Общая сумма, предназначенная инвесторам, составила 595,9 тыс. рублей.

Биржевые облигации серии БО-П01 на общую сумму 50 млн руб. были размещены в сентябре 2019 года. Номинал бумаги — 10 тыс. рублей, общее количество — 5 тыс. штук, срок обращения — 4 года. Начиная с декабря 2022 года и на протяжении последующих 9 месяцев будет осуществляться амортизационное погашение мини-бондов.

В феврале биржевые облигации ООО «ИТЦ-Трейд» торговались 19 дней, за которые был сформирован оборот порядка 15 млн рублей. Средневзвешенная цена увеличилась на 1,49 пункта по сравнению с январскими котировками и достигла 103,02% от номинала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс